Анализ инвестиций: полное руководство для начинающих

Хочешь, чтобы твои деньги работали на тебя? Инвестиционный анализ поможет выбрать самые выгодные варианты и избежать рисков. Узнай, как приумножить свой капитал!

Инвестиции – это важный инструмент для достижения финансовых целей, будь то покупка дома, обеспечение комфортной пенсии или просто увеличение капитала. Однако, прежде чем вкладывать свои сбережения в какой-либо проект или актив, необходимо провести тщательный анализ. Анализ инвестиций позволяет оценить потенциальную доходность, риски и соответствие инвестиций вашим личным финансовым целям. В этой статье мы подробно рассмотрим, что такое анализ инвестиций, какие методы и инструменты используются для его проведения, и как правильно интерпретировать полученные результаты.

Что такое анализ инвестиций?

Анализ инвестиций – это процесс оценки потенциальных инвестиционных возможностей с целью принятия обоснованного решения о вложении средств. Он включает в себя сбор и анализ информации, оценку рисков и доходности, а также сравнение различных инвестиционных вариантов. Целью анализа инвестиций является максимизация прибыли при минимизации рисков.

Основные цели анализа инвестиций:

- Оценка доходности: Определение потенциальной прибыли, которую может принести инвестиция.

- Оценка риска: Определение вероятности потери части или всей инвестиции.

- Сравнение инвестиционных возможностей: Выбор наиболее подходящего варианта из нескольких доступных.

- Оптимизация портфеля: Формирование инвестиционного портфеля, который соответствует вашим финансовым целям и терпимости к риску.

- Принятие обоснованных решений: Избежание эмоциональных и необдуманных инвестиционных решений.

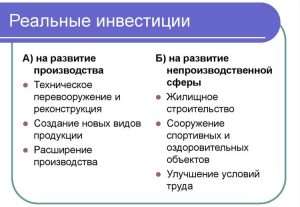

Виды анализа инвестиций

Существует несколько видов анализа инвестиций, каждый из которых имеет свои особенности и применяется в зависимости от типа инвестиций и доступной информации. Основные виды включают в себя фундаментальный анализ, технический анализ и количественный анализ;

Фундаментальный анализ

Фундаментальный анализ – это метод оценки стоимости актива на основе анализа экономических, финансовых и отраслевых факторов. Он позволяет определить, является ли актив переоцененным или недооцененным рынком. Фундаментальный анализ широко используется для оценки акций компаний, облигаций и недвижимости.

Основные этапы фундаментального анализа:

- Анализ макроэкономической ситуации: Оценка состояния экономики в целом, включая темпы роста ВВП, инфляцию, процентные ставки и безработицу. Макроэкономические факторы могут существенно влиять на прибыльность компаний и инвестиционную привлекательность различных активов.

- Анализ отрасли: Оценка перспектив развития отрасли, в которой работает компания. Анализируются такие факторы, как конкуренция, инновации, регулирование и потребительский спрос.

- Анализ компании: Оценка финансового состояния компании на основе анализа ее финансовых отчетов, таких как баланс, отчет о прибылях и убытках и отчет о движении денежных средств. Анализируются показатели рентабельности, ликвидности, финансовой устойчивости и эффективности.

- Оценка стоимости: Определение справедливой стоимости актива на основе результатов анализа. Если рыночная цена актива ниже справедливой стоимости, он считается недооцененным и может быть привлекательным для инвестиций.

Технический анализ

Технический анализ – это метод прогнозирования будущих цен активов на основе анализа исторических данных о ценах и объемах торгов. Он предполагает, что цены активов отражают всю доступную информацию и что история повторяется. Технический анализ широко используется для торговли акциями, валютами и другими финансовыми инструментами.

Основные инструменты технического анализа:

- Графики цен: Отображение динамики цен актива во времени. Различные типы графиков, такие как линейные, столбчатые и японские свечи, используются для анализа ценовых трендов и паттернов.

- Индикаторы: Математические формулы, основанные на исторических данных о ценах и объемах торгов. Индикаторы используются для определения силы тренда, перекупленности или перепроданности актива, а также для генерации сигналов о покупке или продаже. Примеры индикаторов включают скользящие средние, индекс относительной силы (RSI) и MACD.

- Паттерны: Графические формации, которые повторяются на графиках цен и могут указывать на будущее направление движения цены. Примеры паттернов включают головы и плечи, двойное дно и треугольники.

- Уровни поддержки и сопротивления: Ценовые уровни, на которых цена актива имеет тенденцию останавливаться или отскакивать. Уровни поддержки – это уровни, ниже которых цена редко опускается, а уровни сопротивления – это уровни, выше которых цена редко поднимается.

Количественный анализ

Количественный анализ – это метод оценки инвестиций, основанный на использовании математических и статистических моделей. Он предполагает сбор и анализ большого объема данных для выявления закономерностей и прогнозирования будущих результатов. Количественный анализ широко используется для управления инвестиционным портфелем, хеджирования рисков и разработки торговых стратегий.

Основные методы количественного анализа:

- Регрессионный анализ: Определение взаимосвязи между различными переменными и прогнозирование будущих значений одной переменной на основе значений других переменных.

- Временные ряды: Анализ данных, собранных в течение определенного периода времени, для выявления трендов и сезонности.

- Монте-Карло: Моделирование случайных событий для оценки вероятности различных исходов.

- Оптимизация портфеля: Выбор оптимального сочетания активов в портфеле с учетом целей инвестора и его терпимости к риску.

Процесс проведения анализа инвестиций

Процесс проведения анализа инвестиций включает в себя несколько этапов, каждый из которых требует тщательного подхода и внимания к деталям. Ниже представлен общий алгоритм, который можно адаптировать в зависимости от конкретной инвестиционной ситуации.

1; Определение целей инвестирования

Первым шагом является определение целей инвестирования. Какие финансовые цели вы хотите достичь с помощью инвестиций? Например, это может быть покупка дома, образование детей, обеспечение пенсии или просто увеличение капитала. Определение целей поможет вам выбрать подходящие инвестиционные инструменты и установить временной горизонт инвестиций.

2. Оценка терпимости к риску

Вторым шагом является оценка вашей терпимости к риску. Насколько вы готовы потерять часть или всю инвестицию ради потенциально более высокой доходности? Терпимость к риску зависит от многих факторов, таких как возраст, финансовое положение, инвестиционный опыт и личные предпочтения. Инвесторы с высокой терпимостью к риску могут выбирать более рискованные активы, такие как акции, а инвесторы с низкой терпимостью к риску – более консервативные активы, такие как облигации.

3. Сбор информации

Третьим шагом является сбор информации об инвестиционных возможностях. Изучите различные инвестиционные инструменты, такие как акции, облигации, недвижимость, фонды и другие. Соберите информацию о компаниях, в которые вы планируете инвестировать, об отраслях, в которых они работают, и о макроэкономической ситуации в целом. Используйте различные источники информации, такие как финансовые отчеты, новостные статьи, аналитические обзоры и консультации с финансовыми экспертами.

4. Анализ информации

Четвертым шагом является анализ собранной информации. Используйте методы фундаментального, технического и количественного анализа для оценки потенциальной доходности и рисков инвестиций. Сравните различные инвестиционные варианты и выберите наиболее подходящий, исходя из ваших целей инвестирования и терпимости к риску.

5. Принятие решения

Пятым шагом является принятие решения об инвестировании. Определите, какую сумму вы готовы инвестировать в каждый актив, и составьте инвестиционный портфель. Убедитесь, что ваш портфель диверсифицирован, то есть состоит из различных активов с разной степенью риска и доходности; Это поможет вам снизить общий риск портфеля и увеличить вероятность достижения ваших финансовых целей.

6. Мониторинг и корректировка

Шестым шагом является мониторинг и корректировка инвестиционного портфеля. Регулярно отслеживайте результаты своих инвестиций и сравнивайте их с вашими ожиданиями. Если результаты не соответствуют вашим ожиданиям, пересмотрите свой портфель и внесите необходимые корректировки. Например, вы можете продать активы, которые показывают плохие результаты, и купить активы, которые имеют больший потенциал роста. Также необходимо регулярно пересматривать свою инвестиционную стратегию в связи с изменением ваших финансовых целей, терпимости к риску и макроэкономической ситуации.

Инструменты для анализа инвестиций

Существует множество инструментов, которые можно использовать для анализа инвестиций. Выбор инструментов зависит от типа инвестиций, доступной информации и ваших личных предпочтений. Ниже представлены некоторые из наиболее распространенных инструментов.

- Финансовые отчеты: Баланс, отчет о прибылях и убытках и отчет о движении денежных средств. Эти отчеты содержат информацию о финансовом состоянии компании, ее прибыльности и эффективности.

- Финансовые коэффициенты: Показатели, рассчитанные на основе финансовых отчетов, такие как рентабельность активов, рентабельность собственного капитала, коэффициент ликвидности и коэффициент финансовой устойчивости. Эти коэффициенты позволяют оценить финансовое здоровье компании и сравнить ее с другими компаниями в отрасли.

- Аналитические платформы: Онлайн-платформы, предоставляющие доступ к финансовым данным, новостям, аналитическим обзорам и инструментам для анализа инвестиций. Примеры аналитических платформ включают Bloomberg, Reuters и FactSet.

- Брокерские платформы: Платформы, предоставляемые брокерами для торговли акциями, облигациями и другими финансовыми инструментами. Многие брокерские платформы предлагают инструменты для анализа инвестиций, такие как графики цен, индикаторы и аналитические обзоры.

- Программное обеспечение для анализа инвестиций: Специализированные программы, предназначенные для проведения фундаментального, технического и количественного анализа. Примеры программного обеспечения включают MetaTrader, Amibroker и R.

Риски при инвестировании

Инвестирование всегда связано с риском. Риск – это вероятность потери части или всей инвестиции. Различные типы инвестиций имеют разную степень риска. Необходимо понимать различные типы рисков и уметь их оценивать, чтобы принимать обоснованные инвестиционные решения.

Основные типы рисков:

- Рыночный риск: Риск снижения стоимости инвестиций из-за неблагоприятных изменений на рынке. Рыночный риск может быть вызван различными факторами, такими как экономические кризисы, политические события, изменения в процентных ставках и инфляция.

- Кредитный риск: Риск невыплаты долга заемщиком. Кредитный риск особенно важен при инвестировании в облигации и другие долговые инструменты.

- Риск ликвидности: Риск невозможности быстро продать актив по справедливой цене. Риск ликвидности может быть особенно важен при инвестировании в неликвидные активы, такие как недвижимость и частные компании.

- Инфляционный риск: Риск снижения покупательной способности инвестиций из-за инфляции. Инфляционный риск особенно важен при долгосрочном инвестировании.

- Валютный риск: Риск снижения стоимости инвестиций из-за изменения валютных курсов. Валютный риск особенно важен при инвестировании в иностранные активы.

Для снижения рисков при инвестировании рекомендуется диверсифицировать инвестиционный портфель, то есть инвестировать в различные активы с разной степенью риска и доходности. Также важно проводить тщательный анализ инвестиций и выбирать активы, которые соответствуют вашим финансовым целям и терпимости к риску.

Анализ инвестиций – это сложный и многогранный процесс, требующий знаний, опыта и времени. Не стоит пренебрегать анализом, так как он может помочь вам избежать ошибок и увеличить вероятность достижения ваших финансовых целей. Если вы не уверены в своих силах, обратитесь за помощью к профессиональному финансовому консультанту.

Описание: Проведен подробный анализ инвестиций, который объясняет, что такое анализ инвестиций и как его проводить для принятия обоснованных решений.